おすすめファクタリング会社 銀座

ファクタリングは、企業が直面する資金繰りの課題を解決するための有効な手段です。

特に、東京都中央区銀座のようなビジネスが集中する地域では、迅速な資金調達が企業成長のカギを握ります。

この記事では、

銀座におけるファクタリングサービスの利用方法、選び方、そしてそれがいかに企業の発展に寄与するかについて解説します。

さまざまな業種の企業や個人事業主が直面する資金の問題にフォーカスし、東京のビジネスハブである銀座特有の状況に適したファクタリングの知識を提供します。

おすすめの一括見積もりサイト

経営者にとって、売上げよりも手持ち資金の確保が重要です。たとえ2000万円の売上があっても、支払いが2ヶ月後では資金繰りが滞ります。資金の流れを止めてはなりません。

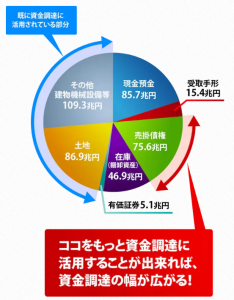

中小企業のバランスシート構成を見ると

- 現金預金:85.7兆円

- 受取手形:15.4兆円

- 売掛債権:75.6兆円

- 在庫(棚卸資産):46.9兆円

- 有価証券:5.1兆円

- 土地:86.9兆円

- その他建物機械設備等:109.3兆円

大きな割合を占める売掛債権:75.6兆円

経済産業省中小企業庁も、この売掛債権を活用した資金調達手段としてのファクタリングを推奨しています。

赤字決算・債務超過でもOK!

ファクタリングは、

売掛債権(請求書・注文書)を、ファクタリング会社に買い取ってもらうことで、支払いサイトを待たずに現金化できるサービスです。

取引先からの入金後、ファクタリング会社に入金する形のメカニズムです。

≪審査のポイント≫

ファクタリングにも審査がありますが、

審査されるのは、

- 請求書の真偽

- 取引先の財務状況

になります。

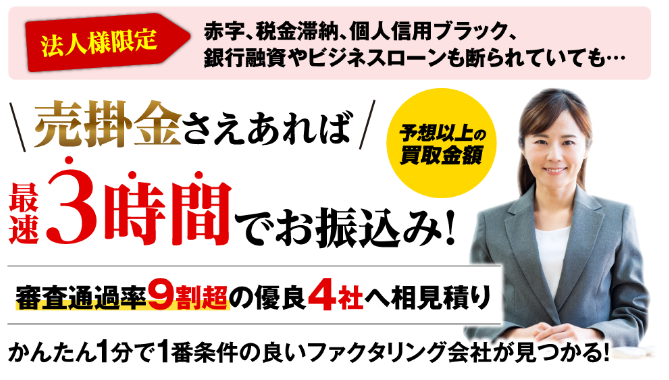

ファクタリングベスト

ファクタリング/売掛金一括査定サイト

優良ファクタリング会社最大4社に相見積もり

- 審査通過率9割超

- 優良4社への相見積もり

- 最速3時間で振込

- 赤字・債務超過・税金滞納でも可能

- 創業間もなくても可能

株式会社ウェブブランディング

東京都豊島区池袋3丁目34-7ビジネスパーク池袋2階

公式サイト:https://futurelink-cvc.net/

事業資金のミカタ

わずか30秒の入力であなたの資金調達先がすぐに見つかる一括比較サイト

- 急いで資金を調達したい

- 銀行の審査が通らない

- 資金不足を知られたくない

などに対して、最高条件の資金調達先がすぐ見つかります。

- 完全無料(相談・査定):30秒申し込み

- 最も条件の良い条件で調達可能

- 幅広い法人に対応

株式会社ロベリ

〒106-0032 東京都港区六本木7-7-7 トライセブンロッポンギ8階

公式サイト:https://ro-very.com/

資金調達プロ

株式会社セレス(東証プライム 3696)グループ企業が運営するカンタン資金調達チェックサイト

- カンタン資金調達チェック:10秒カンタン無料診断

- 資金調達成功マニュアル(9,800円相当)無料でプレゼント

- カンタン無料診断(10秒)で今いくら資金調達ができるかすぐ分かる

- 100万円~3億円まで対応可能

- 最短即日・スピード資金調達

株式会社ラボル

東京都世田谷区用賀四丁目10番1号 世田谷ビジネススクエア タワー

公式サイト:https://labol.co.jp/

準備・確認中

ファクタリング会社の選び方

≪会社の信頼性と実績≫

ファクタリング会社を選ぶ際に最も重視すべきは、その会社の信頼性と実績です。

銀座は東京を代表するビジネスエリアであり、多数のファクタリング会社が存在しますが、全ての会社が高い信頼性を持っているわけではありません。

会社の設立年数、これまでの取引実績、クライアントからの評判やレビュー、そして業界内での認定や受賞歴などを確認することが大切です。

また、ビルの所在地やオフィス環境も、その会社が安定した経営基盤を持っているかの一つの指標となり得ます。

≪手数料と買取金額の透明性≫

次に、手数料と買取金額の透明性です。

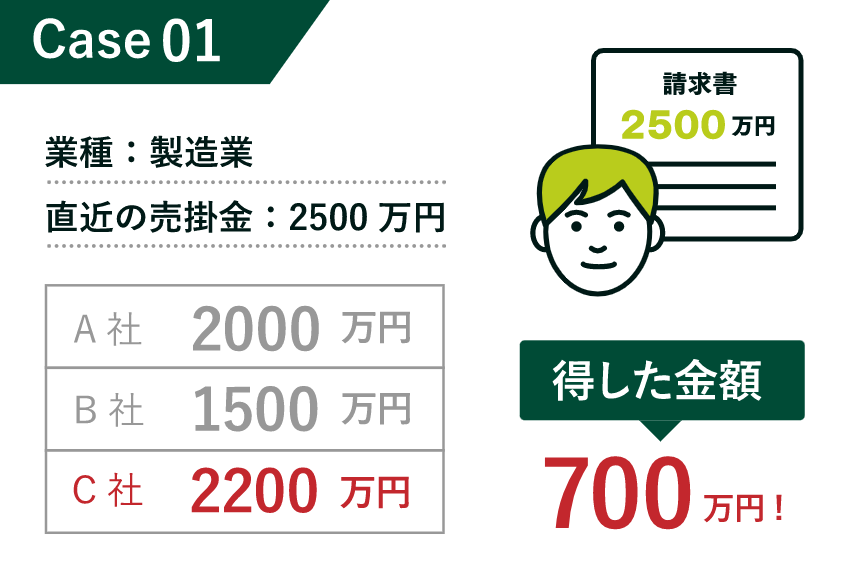

ファクタリングサービスの利用には、一定の手数料がかかりますが、この数料は会社によって異なります。

また、買取金額に関しても、債権の額面からどれだけの割合で資金が提供されるのかは、企業の資金繰りに大きな影響を与えます。

銀座のファクタリング会社を選ぶ際は、これらのコストに関する明確な説明を求め、隠れたコストがないかをしっかりと確認する必要があります。

≪提供されるサービスの質≫

提供されるサービスの質も見逃せません。

単に債権(売掛金・請求書)を買い取るだけでなく、クライアントに対して資金調達のコンサルティングを行うなど、付加価値の高いサービスを提供するファクタリング会社は、企業にとって大きなパートナーとなりえます。

特に銀座エリアでは、多岐にわたる業種が集まるため、業種特有のニーズに対応できる専門性の高いサービスを提供する会社を選ぶことが肝心です。

≪契約内容と利用条件≫

最後に、契約内容と利用条件の確認は非常に重要です。

契約内容には、利用できる債権の種類、資金調達までの期間、契約期間中の条件変更の可否など、企業にとって重要な条項が多数含まれています。

また、利用条件には、最低買取金額や、契約解除時のペナルティなどが設定されていることがあります。

銀座で事業を行う企業がファクタリングサービスを利用する際には、これらの契約内容と利用条件を慎重に検討し、自社にとって最も有利な条件を選ぶことが求められます。

ただし、会社の選定から契約締結に至るまでの過程で、注意深く検討し、最適なパートナー選びをすることが不可欠です。

資金調達のメカニズム

資金調達のメカニズムを理解するには、まずファクタリングの基本的な流れを把握することが不可欠です。

ファクタリングとは、企業が保有する売掛金や債権をファクタリング会社に買い取ってもらうことで、現金を速やかに調達する金融サービスです。

銀座のようなビジネスが活発な地域では、迅速な資金調達が可能なファクタリングが特に重宝されています。

適切なファクタリングサービスを利用することで、企業は成長を加速し、市場での競争力を高めることができるのです。

企業成長を支援するファクタリング

ファクタリングは企業成長のための資金繰りを大きく改善する手段の一つです。

特にスタートアップから中堅企業まで、資金調達は事業拡大の大きなハードルとなります。

ここでは、成長企業がファクタリングを活用して資金繰りを最適化し、利益を最大化する方法について詳しく見ていきましょう。

ファクタリング契約を結ぶ前に、その種類、提供されるサービスの質、契約内容、そして企業形態による違いを理解することが重要です。

これらの知識は、銀座のようなビジネスが集中する地域で、賢明な選択をするために必要不可欠です。

ファクタリングには、主に「償還請求権ありのリコース契約」と「償還請求権なしのノンリコース契約」の二種類があります。

償還請求権無しのノンリコースファクタリングは、ファクタリング会社が債権を買い取った後のリスクを全て負担するタイプで、企業は債権を売却することで資金を確保できます。

一方、償還請求権ありのリコースファクタリングは、最終的に債務者が支払いを行わなかった場合に企業がファクタリング会社に対して債権を返済する必要があるタイプです。

企業はこれらの特徴を理解し、自社の資金繰りやリスク許容度に合わせたファクタリングサービスを選ぶ必要があります。

多くのファクタリング会社は、資金調達のみならず、財務コンサルティングや経営アドバイスなど、付加価値の高いサービスを提供しています。

特に銀座のような地域でビジネスを行う企業は、変動する市場環境に迅速に対応するために、専門的な知識が必要とされます。

コンサルティングサービスを利用することで、企業は資金繰りの改善だけでなく、長期的な経営戦略の立案においても有益なアドバイスを得ることができます。

ファクタリング契約を結ぶ際には、契約内容を詳細に確認し、隠れたコストや不利な条件がないかをチェックすることが重要です。

特に、契約の解除条件、支払いスケジュール、手数料率、追加費用の有無などは、後に企業の財務に大きな影響を及ぼす可能性があります。

また、契約内容が複雑である場合は、法律の専門家に相談することも検討するとよいでしょう。

法人と個人事業主では、ファクタリングの利用条件や契約内容が異なる場合があります。

法人は信用度が高く、大きな債権を持つことが多いため、より有利な条件でファクタリングを利用できることが一般的です。

一方で、個人事業主は小規模な債権でもファクタリングを利用することができますが、ファクタリング会社によっては個人事業主へのサービス提供を行っていない場合もあるため、事前に確認が必要です。

銀座で事業を行う企業がファクタリングを検討する際には、これらのポイントをしっかりと理解し、自社に最適なファクタリングサービスを選ぶことが成功への鍵となります。

適切なファクタリング契約を結ぶことで、企業は資金繰りを効果的に改善し、安定した事業運営を行うことができるでしょう。

ファクタリングを利用した企業の体験談・口コミ

銀座には多くの企業が存在しますが、実際にファクタリングを利用した企業の口コミや体験談が気になると思います。

60日後に入ってくる売掛金を先に使いたいというのは、経営者であればわかると思います。 しかしその売掛金を先に使える方法があるとは、知りませんでした。銀行の借入が多かったのですが追加融資が断られ、借り入れ以外の方法があるとは知りませんでした。

よくある質問

ファクタリングは、企業が保有する売掛金をファクタリング会社に売却し、即座に資金を調達する金融サービスです。

通常、未回収の商業取引に基づく売掛金であれば利用可能ですが、ファクタリング会社によって受け入れ条件が異なる場合があります。

ノンリコースファクタリングではファクタリング会社が債権のリスクを全て負担しますが、リコースファクタリングでは債権が回収できなかった場合に企業が返済義務を負います。

手数料はファクタリング会社との契約内容により異なり、債権の金額、期間、リスク等に基づいて計算されます。

企業の提出書類や売掛金の状態にもよりますが、最短で即日、数日から数週間で資金調達が完了することが一般的です。

正しく利用すれば信用度を損なうことはありませんが、過度に依存すると将来の資金調達に影響を与える可能性があります。

資金繰りの改善を求める企業や、成長資金を迅速に調達したい企業に適しています。

会社によっては個人事業主向けのファクタリングサービスを提供しているところもありますが、条件が異なる場合があるため事前に確認が必要です。

会社の信頼性、手数料の透明性、契約条件、提供されるサービスの質、顧客サポートなどを重視して選ぶとよいでしょう。

ファクタリングは売掛金を担保にして資金を調達するサービスであり、通常、銀行融資よりも迅速に資金を手に入れることができます。

また、信用情報や担保に対する要件が銀行融資と比べて緩やかな場合が多いです。

ファクタリング 銀座:まとめ

ファクタリングは、東京都中央区銀座を含む全国の企業や個人事業主にとって、資金調達の重要な選択肢です。

適切なファクタリング会社の選定から、手数料や買取金額の比較、契約内容の検討に至るまで、慎重な検討が求められます。

本記事で紹介したポイントを参考に、自社の成長を加速させるための戦略的な資金調達を行い、利益の最大化を図りましょう。

ファクタリングは単なる資金調達手段に留まらず、企業が次のステージへと進むためのスプリングボードとなり得るのです。

[参考サイト] ファクタリングの口コミ・評判堂ファクタリング 一括見積もりなら

過去の取引履歴を通帳のコピーで確認されます。